Pryč jsou doby, kdy tuzemské penzijní fondy vydělávaly v průměru stejně a jejich výnosy připsané klientům víceméně kopírovaly inflaci. Loni se naplno ukázalo, jakou strategií se jejich šéfové řídili, a jak tedy jejich klienti mohli či nemohli vydělat.

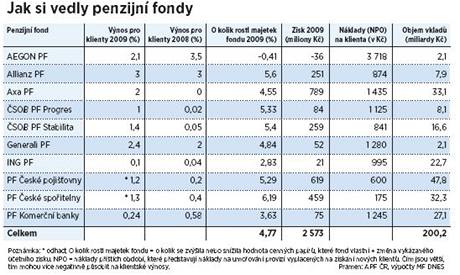

Lidem, kteří v roce 2009 v penzijních fondech vydělali alespoň na inflaci, přijdou výpisy z ČSOB, České spořitelny a České pojišťovny. Nejhůře jsou na tom pak klienti ING a Penzijního fondu Komerční banky. Jejich zhodnocení se po odhlédnutí od státních příspěvků a daňových výhod penzijního připojištění pohybuje jen těsně nad nulou.

"Ztráta vznikla při odprodeji akcií a podílových listů ve druhém pololetí 2009," uvedl k tomu šéf penzijního fondu ING Jiří Rusnok.

Podle něj se firma rozhodla, že akcie vyprodá i za cenu ztráty a do budoucna už bude držet jen co nejbezpečnější aktiva. Těmi jsou hlavně státní dluhopisy. Zároveň Rusnok svým klientům slíbil, že za letošek by mělo být zhodnocení kolem dvou procent.

Prakticky stejně zdůvodnil výkon šéf Penzijního fondu Komerční banky Pavel Jirák. "Pokud se ale podíváme na dlouhodobé zhodnocení, které za posledních deset let činí 3,1 procenta, patří náš fond k nejlepším na trhu," uvedl Jirák.

Celkem loni fondy připsaly lidem 1,19 procenta. Jde o vážený průměr, který zohledňuje velikost fondů podle svěřených peněz.

Při hodnocení, jakému penzijnímu fondu peníze svěřit, nebo do kterého již částečně naspořenou sumu převést, je však nutné se dívat i na další ukazatele jeho zdraví, než jsou roční připsané výnosy.

Fondy si podržely výdělky u sebe

Důležité jsou takzvané náklady příštích období, které v podstatě udávají dluh, jejž fond tlačí před sebou. Vynaložil ho na chytání nových klientů, a pokud je příliš velký, hrozí, že do budoucna bude kvůli jeho umořování vyplácet klientům méně.

To je případ hlavně malých a teprve rostoucích penzijních fondů, v nichž výdělky klientů dotují akcionáři a náklady mají největší. Zdaleka největší náklady příštích období má Aegon (3 700 korun na klienta), pak následuje Axa, Generali a Penzijní fond Komerční banky. Na druhé straně pole stojí s nejnižšími náklady Česká spořitelna.

A aby situace při volbě penzijního fondu byla ještě složitější, je nutné zohlednit navíc ochotu, s níž se jednotlivé fondy dělí o výnosy se svými klienty. Ta pochopitelně není velká.

Zastaralý zákon o penzijním připojištění totiž neodděluje majetek fondu od peněz klientů, a dává tak jejich správcům velkou míru svobody, jak s vydělanými penězi naložit. Toho letos nadmíru dobře využili.

Zatímco české podílové fondy investující do dluhopisů (což je hlavní majetek i penzijních fondů) vydělaly v roce 2009 asi deset procent, penzijní fondy připsaly lidem v průměru jen mírně nad jedno procento, i když se jim majetek pod správou zhodnotil téměř o pět procent.

Rozdíl si k sobě mohli stáhnout jejich akcionáři, kteří do nich v roce 2008 po nastoupení krize museli ve velkém natlačit vlastní peníze.

Kapitál většiny fondů se tehdy totiž kvůli propadu cen dluhopisů dostal pod hranici vynucovanou Českou národní bankou a bylo nutné ho doplnit. Z loňských výnosů si tedy akcionáři spravili chuť a část peněz vytáhli zpět.

Jeden z největších rozdílů mezi výkonností fondu a výnosy připsanými klientům vykazuje PF České spořitelny, České pojišťovny a ČSOB Progres. Pro úplnost je nutné dodat, že penzijní fondy usilují o změnu zákona, která by majetek fondu a klientů oddělila, a umožnila by tak větší výdělky. Zároveň by tak ale padla ochrana klientů, jejichž výnosy teď nemohou jít do minusu.